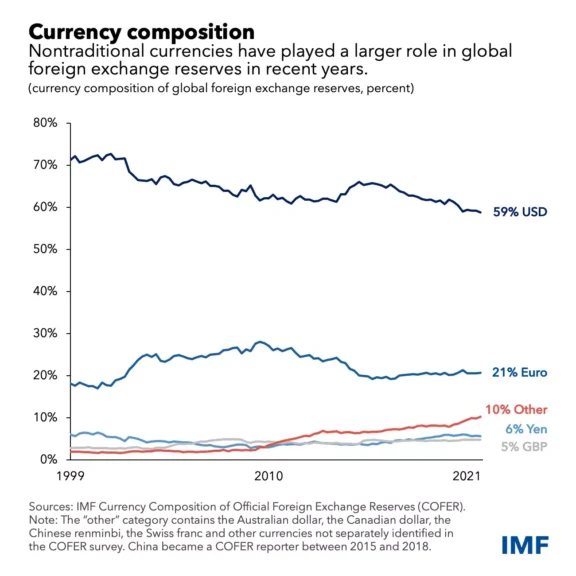

A cúpula dos BRICS em Kazan, na Rússia, trouxe o tema da desdolarização de volta aos noticiários. A necessidade de criação de uma “moeda dos Brics” foi pauta do discurso do presidente Lula para os líderes da cúpula. O processo de declínio do dólar como principal reserva internacional já está acontecendo: entre 1999 e 2021, o dólar perdeu mais de 10% de participação nas reservas oficiais. A maior parte dessa perda foi parar em reservas “não-tradicionais”, incluindo a moeda chinesa, que dobrou de 1% para 2,14% entre 2016 e 2024.

Mas qual o problema de utilizarmos o dólar como moeda de reserva e de transações internacionais? Normalmente, o noticiário foca na utilização de sanções por parte dos Estados Unidos contra seus inimigos externos, como Cuba, Venezuela, Irã e Coreia do Norte. Mais do que o dólar, o problema principal aqui é o acesso à infraestrutura de transações internacionais. Os Estados Unidos e seus aliados conseguem impor bloqueio às transações, afastando empresas do comércio com seus inimigos: o risco de perder acesso ao mercado norte-americano é muito grande perto do possível benefício de comercializar com as economias sancionadas.

No entanto, existe um outro problema importante, mesmo para países que não são inimigos dos Estados Unidos: as crises de balanço de pagamentos. Esse tipo de crise acontece quando um país tem saídas de dinheiro maiores do que as entradas por um tempo longo, até o esgotamento das reservas internacionais. O Brasil viveu uma constante insuficiência de reservas na década de 1980 e passou por uma crise em 1999, que acabou com o Plano Real. Os anos 1990 tiveram vários episódios similares: Rússia, México e Malásia, dentre outros. A Argentina é o caso mais recente.

As crises de balanços de pagamentos geralmente são causadas pela saída repentina de capitais especulativos. No entanto, há fatores estruturais que levam ao momento de crise: o envio constante de lucros de multinacionais para suas centrais foi importante no Brasil dos anos 1980. A incapacidade de gerar saldo na balança comercial – exportar mais bens e serviços do que compra – explica a situação argentina.

O sistema de Bretton Woods, que sustenta o padrão dólar, tem uma resposta única para essas crises: empréstimos de dólares do Fundo Monetário Internacional (FMI). O empréstimo é trocado por reformas neoliberais como privatizações, abertura para capitais especulativos, corte de gastos sociais e compressão de salários.

Essas reformas acentuam os problemas estruturais. A abertura para capitais especulativos deixa o país mais vulnerável aos humores dos mercados financeiros. Privatizações para investidores estrangeiros aumentam as saídas de lucro. Cortes de gastos colocam a economia em depressão. O país vulnerável fica ainda mais sujeito aos ditames dos Estados Unidos e do capital financeiro internacional.

O grande economista John Maynard Keynes já havia previsto essa situação mesmo antes da formação do sistema de Bretton Woods. Nas discussões do pós-segunda guerra, Keynes propôs a criação de uma moeda para transações internacionais, a Bancor. A moeda teria um sistema de incentivos para que os países ajustassem seus saldos comerciais. Ao invés de impor um ajuste unilateral no elo mais fraco, o sistema incentivaria os países com excesso de reservas a aumentarem compras e investimentos nos países que precisavam de reservas. A proposta, é claro, foi derrotada pelos Estados Unidos, que queriam assumir definitivamente o posto de potência hegemônica no sistema financeiro global.

No entanto, mesmo se tivesse aprovação, a solução de Keynes não oferecia muitas ferramentas para resolver os problemas estruturais por trás das crises de balanço de pagamentos. O sistema apenas criava um incentivo para os países com reservas facilitarem o ajuste do país sem reservas.

No fim das contas, Keynes nunca foi um pensador das dificuldades estruturais enfrentadas pelos países do Sul Global. Os BRICS, por outro lado, conhecem bem essa realidade. Todos os países fundadores do bloco enfrentaram, com maior ou menor sucesso, períodos de superação de dificuldades estruturais.

É por isso que vemos iniciativas mais ousadas de intervenção estrutural, como a Iniciativa Cinturão e Rota da China e o Banco de Desenvolvimento dos BRICS. Além de estender a mão emergencial para países em dificuldade, como China e Brasil fizeram com a Argentina, a solução dos BRICS envolve o investimento direto na superação das dificuldades estruturais.

O Banco dos Brics, liderado pela ex-presidenta Dilma Rousseff, está no processo de aumentar seus financiamentos para projetos estruturais e também para a infraestrutura financeira das interações entre os países membros. A China tem fornecido financiamento farto para que países da África subsaariana, por exemplo, desenvolvam a produção de energia. É essa a base para a construção de indústrias que poderão fazer um comércio mais lucrativo com as companhias chinesas.

Ao contrário das narrativas da propaganda ocidental, o princípio envolvido nesse sistema não é o estabelecimento de um controle chinês sobre os países da África subsaariana – isso quem faz é o FMI e as bancas internacionais. O princípio aqui é o mesmo que orientou o Plano Marshall, com o qual os Estados Unidos reconstruíram a Europa: um aliado de pé vale mais do que um súdito de joelhos.

(*) Pedro Faria é economista pela Universidade Federal de Minas Gerais e doutor em História pela Universidade de Cambridge.